股价上涨引发连锁反应!德银警告:华尔街大行或将减少回购

德意志银行表示,美股银行股自9月底以来反弹,可能迫使美国最大的几家银行进一步减少回购协议或外汇衍生品市场的活动。

银行股价用于计算全球系统重要性银行(GSIB)的部分监管评分,评估将在年底进行以确定银行的附加费,即银行需要在资产负债表上保留的资本金额。监管评分越高,银行需要持有的现金就越多。银行倾向于削减衍生品和回购市场活动,以便在年底前降低潜在评分。

包括Steven Zeng在内的德意志银行策略师表示:“对于那些GSIB指标在年内增长的银行来说,减少年底活动的压力可能最为严重,它们在未来几年面临附加费上涨的风险。”

根据11月21日收盘价计算,拥有大宗经纪业务的五家全球系统重要性银行的评分有可能上升2.5至6.6分。

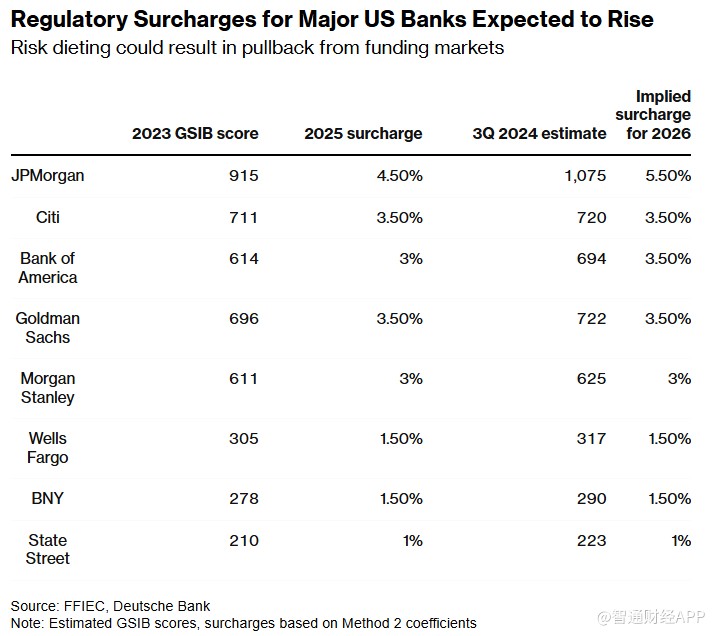

美国主要银行的监管附加费预计将上升

德意志银行估计,这些大银行需要减少950亿美元的回购活动或2900亿美元的外汇活动,才能完全抵消股价上涨对其监管评分的影响。

近几周,年底隔夜回购利率(即以美国国债为抵押的贷款)和抵押贷款支持证券的利率飙升。部分原因是9月30日回购规模激增。与此同时,近期美国股市飙升增加了对以股票为抵押的回购的需求,进一步加剧了资金紧张。华尔街正在为2024年最后一个交易日的更大波动做准备。

德意志银行表示,八家全球系统重要性银行中有一半以上可能面临压力,根据第三季度的预估评分,摩根大通(JPM.US)和美国银行(BAC.US)已经面临更高的附加费。高盛(GS.US)、摩根士丹利(MS.US)和花旗集团(C.US)都接近其评分对应的附加费上限。

摩根大通第三季度的GSIB预估评分自去年以来已经上升了160分,如果到今年年底评分保持不变,该行将面临5.5%的最高附加费。德意志银行表示,为了应对附加费上升50个基点,摩根大通将不得不减少至少1600亿美元的回购活动。

上个月,摩根大通首席执行官 Jamie Dimon 承认,该行“将拥有一万亿美元的现金,但无法完全用于国债市场或回购市场”,因为它需要将这些现金存放在美联储。