30多项牌照,助力重庆银行打造改革发展新版图

今年以来,重庆银行经营指标增长稳健,业务转型呈现积极进展。

近日披露的三季度业绩报告显示,截至9月末重庆银行资产总额达8241.44亿元,较上年末增加642.60亿元,增幅8.46%。

此外,延续中报营收利润“双增长”的良好态势,前三季度,重庆银行实现营业收入106.34亿元,同比增长3.78%,归母净利润同比增长3.7%。

值得注意的是,这份成绩是在银行业整体面临较大息差下行压力的背景下取得。报告期内,重庆银行非息收益大幅增长,成为营收增长的强劲支撑。

笔者分析,这正是重庆银行以牌照为切入点,扩大综合化经营优势的成效初显。

非息收入快速增长

近年来,受经济金融环境变化、同业竞争日趋激烈、市场利率下行等多重因素影响,国内商业银行的息差压力普遍持续增大。在净息差持续收窄的背景下,发力中间业务收入成为各家银行转型的重要突破口。

一直以来,利息净收入为重庆银行最主要的收入来源,而今年以来,重庆银行非息收入快速增长带来了积极信号。

Wind数据显示,2024年上半年,42家上市银行合计实现中间业务收入(手续费与佣金)净收入约4000亿元,同比下降12.03%。其中,31家手续费及佣金净收入为负增长,占比73.8%;仅11家上市银行手续费及佣金净收入实现正增长,重庆银行正是其中之一。

上半年,重庆银行手续费及佣金净收入5.11亿元,较去年同期增加3.14亿元,增幅达159.99%。

重庆银行财报显示,手续费及佣金净收入之所以大幅增长,主要得益于当期理财产品管理费及超额报酬较上年同期增长。

根据财报,该行增长最快的是代理理财业务,收入为4.13亿元,同比增长2.98亿元,增幅258.57%;此外,其他非息收入中,增长最大的是投资收益,收入为15.90亿元,同比增加3.90亿元。

这一趋势在三季度中凸显明显。前三季度,重庆银行手续费及佣金净收入7.72亿元,同比增长128.99%。投资收益18.74亿元,同比上涨16.98%。

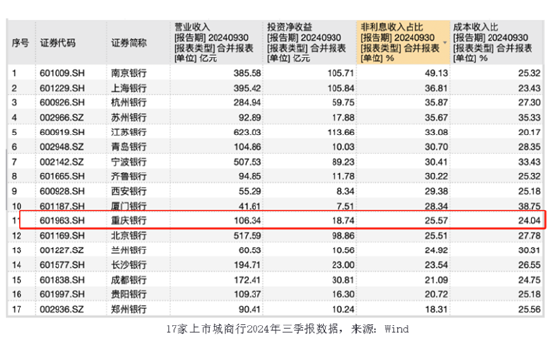

据统计,前三季度,重庆银行非息收入占比已达25.57%。

牌照优势点线成面

随着金融市场的竞争加剧和客户需求的多样化,银行必须不断创新服务模式,拓展非传统银行业务领域,以提高自身竞争力。而中间业务收入的增长有助于银行降低对利息收入的依赖,提高非利息收入的比例,实现更稳健的盈利结构和发展模式,同时也是银行适应利率市场化改革、提升综合竞争力的重要途径。这已成为业界共识。

在17家A股上市城商行的2024年三季报,有8家城商行的非利息收入占比已在30%以上,可见,大力拓展中间业务已是大势所趋。

而要提高非利息收入,拓展多元化业务领域,牌照是基础。

近十年来,重庆银行取得了包括金融租赁、消费金融、证券投资基金销售、保险基金代销、衍生品交易、外汇交易、地方政府债券承销等在内的30多项金融牌照,发展势头迅猛。

先说法人类牌照,该行于2014年参股马上消费金融公司、2017年发起设立重庆鈊渝金融租赁公司,是为数不多的同时拥有消费金融和金融租赁两个法人牌照的城商行之一。

效果如何呢?我们看数据:两家控参股企业呈现良好发展态势,对该行净利润的贡献度持续提高。2023年,鈊渝金租资产总额406.40亿元,同比增长14.00%,净利润6.15亿元,同比增长18.24%,贡献并表利润5.3亿元,占集团净利润10.16%,重庆银行实现投资收益2.61亿元,占集团净利润4.99%。

再看业务资质类牌照,2019年获得普通类衍生产品交易资格,是西部首家获得该项资格的城商行,2020年获得开办代客人民币外汇远期、掉期、期权业务资格,成为当地首家拥有衍生产品全牌照的地方法人银行在服务经济实体、防范自身风险、打造新的利润增长点等方面具有重大意义。

而依托外汇、衍生产品方面的牌照优势,作为西部陆海新通道金融服务联合体的发起行,重庆银行外汇、衍生品业务近年来取得突破发展,自业务开展以来,外汇衍生产品累计交易量超过3500亿元,外币债券投资余额突破100亿元,成为西部地区外币债券投资规模最大的银行。其支持西部金融中心和西部陆海新通道建设,服务国家重大战略能力不断提升。

事实上,“以牌照为切入点,实现并扩大综合化经营优势”的顶层战略从未动摇过,重庆银行通过定制系列综合服务方案,来赋能产业链升级。

近年来,重庆银行创新牌照工作机制,全行统筹推进牌照申领工作,先后获得信用风险缓释工具创设机构和核心交易商、非金融企业债务融资工具独立主承销商、上海黄金交易所特别会员等资质。

其中,自晋级非金融企业债务融资工具独立主承销商以来,重庆银行以独立的姿态走上债券承销的市场舞台,无需再依托A类主承销商展业,从而更加直接高效地对接和响应客户债券融资需求。2024年,该行在重庆区域承销笔数排名第一。

同时,该行债券承销范围由重庆一地拓宽到渝、川、陕、黔四个省市,与该行异地分行各项业务深度协同;而依托上海黄金交易所特别会员资格,该行在金交所可开展贵金属自营交易,并为后续开展黄金代理、黄金租借等贵金属相关业务奠定重要基础。

新牌照资质的获得,对于重庆银行深化投资、承销联动协调机制,丰富投融资渠道和业务品种,拓展综合化业务范围,进一步拓展非息收入盈利空间起到了很好的赋能作用。

集团化运营持续加强

在业绩说明会上,重庆银行管理层提出要“加大牌照、渠道、资金、人才等资源聚合力度,加强集团化运营”。这意味着,重庆银行正不断完善牌照工作体系,积极推进理财子公司等重要资质牌照的申领工作。

同样在业绩说明会上,回复投资者问题时,重庆银行管理层也提到未来银行的收入不应仅仅着重于息差,而是在用好现有牌照的同时,积极争取更多适配战略发展和资源禀赋的牌照资质,做大轻资本业务、提升非息收入,从而适应市场发展规律、稳健提升盈利能力。

高质量发展再上新台阶,这是业内对重庆银行的认可,也是重庆银行未来要持续交出的答卷。